Publiczna oferta akcji

Szanowny Inwestorze!

Zapraszamy do zapoznania się z kluczowymi informacjami na temat pierwszej publicznej oferty akcji PlayWay S.A., w tym z:

Czego dotyczy oferta?

Oferta publiczna obejmuje nie więcej niż 1.200.000 akcji, w tym:

- nie więcej niż 600.000 akcji nowej emisji,

- nie więcej niż 600.000 akcji sprzedawanych przez Akcjonariuszy Sprzedających.

W pierwszej kolejności inwestorom przydzielane będą nowe akcje.

Dlaczego przeprowadzamy publiczną ofertę akcji?

Grupa PlayWay S.A. dotychczas rosła w sposób organiczny, reinwestując wypracowane zyski w produkcję nowych gier i powiększanie liczby zespołów deweloperskich. Publiczna oferta akcji wpisuje się w strategię dynamicznego rozwoju Grupy. Z emisji nowych akcji Spółka planuje pozyskać około 35 mln zł. Pozyskane środki zostaną przeznaczone na działalność marketingową i promocję nowych produktów, inwestycje w projekty spółek zależnych oraz zakładanie i dofinansowanie kolejnych spółek celowych w związku z pozyskaniem nowych zespołów deweloperskich, odkup udziałów lub akcji spółek zależnych oraz na inwestycje w projekty zespołów istniejących oraz zespołów wewnętrznych Grupy. Inwestowanie w pozyskiwane i istniejące zespoły deweloperskie jest elementem strategii Grupy.

Cele emisyjne w szczegółach

- od 4 mln do 6 mln zł na działalność marketingową i promocję nowych produktów Emitenta, w tym około 2,5 mln zł na marketing zapowiedzianej produkcji Agony oraz około 1,4 mln zł na działalność marketingową związaną z kolejnymi wydaniami z serii Car Mechanic Simulator;

- od 14 mln do 15 mln zł na inwestycje w projekty Spółek Zależnych oraz zakładanie i dofinansowanie kolejnych spółek celowych w związku z pozyskaniem nowych zespołów deweloperskich;

- od 3 mln do 4 mln zł na odkup udziałów lub akcji Spółek Zależnych;

- od 9 do 10 mln zł na inwestycje w projekty zespołów istniejących w ramach Grupy.

Do kogo kierujemy ofertę?

Oferta skierowana jest do inwestorów indywidualnych i instytucjonalnych w Polsce. Przewiduje się, że inwestorom indywidualnym zaoferowanych zostanie około 20% akcji oferowanych.

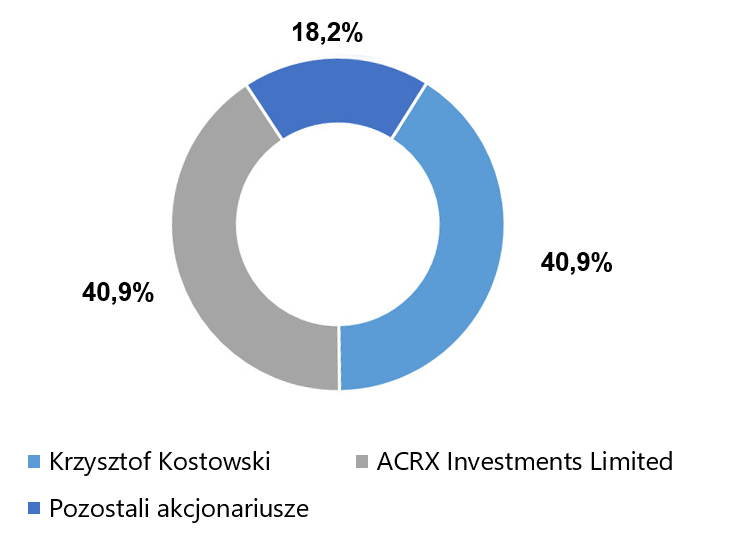

Akcjonariat PlayWay

Założyciel i Prezes Spółki, Krzysztof Kostowski, posiada 50% akcji w kapitale zakładowym. Pozostałe 50% akcji posiada fundusz ACRX Investments Limited.

Kapitał zakładowy Spółki dzieli się obecnie na 6.000.000 akcji. Przy założeniu, że wszystkie akcje oferowane w ramach oferty publicznej (akcje nowej emisji oraz akcje sprzedawane przez dotychczasowego akcjonariusza) zostaną objęte przez nowych inwestorów, będą oni łącznie posiadać 18,2 % udział w podwyższonym kapitale zakładowym Spółki i dysponować łącznie 18,2% głosów na walnym zgromadzeniu.

Struktura akcjonariatu PlayWay S.A. po przeprowadzeniu publicznej oferty akcji 1)

1) Przy założeniu, że wszystkie akcje oferowane w ramach oferty publicznej (akcje nowej emisji oraz akcje sprzedawane przez dotychczasowego akcjonariusza) zostaną objęte przez nowych inwestorów.